Allokaatiopäätös ratkaisee sijoitussalkun tuoton. Väärin ajoitetuilla omaisuusluokkavalinnoilla voi saada aikaan suurta tuhoa salkun arvonkehitykselle, mistä syystä ammattilaistenkin allokaatiomuutokset ovat tyypillisesti melko kosmeettisia. Sijoittaja.fi:n Kokonaisriski-indikaattorin avulla sijoittaja olisi historiallisesti tarkastellen saanut 160 %:n tuoton markkinoiden tuottaessa samaan aikaan 51 %.

Sijoittaja.fi:n Kokonaisriski-indikaattori lyhyesti

Kokonaisriski-indikaattori kerää yhteen lukuisan määrän erilaisia markkinariskeistä ja niiden kehittymisestä kertovia mittareita. Näitä ovat esimerkiksi markkinoiden odotettu heilunta, korkokäyrän muoto, luottoriskien hinta, pankkien välisen rahoituksen riskilisien taso ja monet muut vastaavat riski- ja talousindikaattorit. Olemme kehittäneet indikaattoria yli kymmenen vuotta hyödyntäen muun muassa johtavien kansainvälisten investointipankkien ja riippumattomien makrotalojen huippututkimusta. Indikaattorin hyvä puoli on siinä, että se on kurinalainen ja systemaattinen – sijoitustutkimuksessa on havaittu sijoittajien reagoivan myös allokaatiokysymyksiin tunteilla ja siksi sijoittajat keskimäärin tekevät tuhoa tuotoilleen allokaatiopäätöksillään. Kokonaisriski-indikaattori tarjoaa siis vaihtoehdon tunteiden vuoristoradalle.

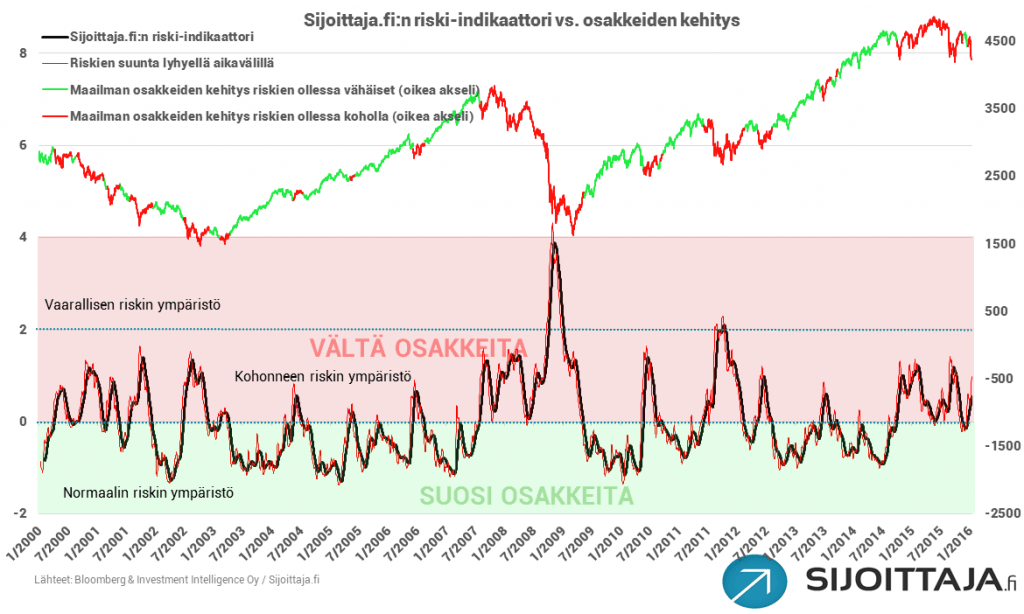

Kokonaisriski-indikaattorimme ja maailman osakkeiden kehitys historiallisesti (1.1.2000-12.1.2016).

Kokonaisriski-indikaattoria käyttämällä olisi voinut ehkäistä merkittäviä tappioita ja siten päästä erinomaisiin tuottoihin

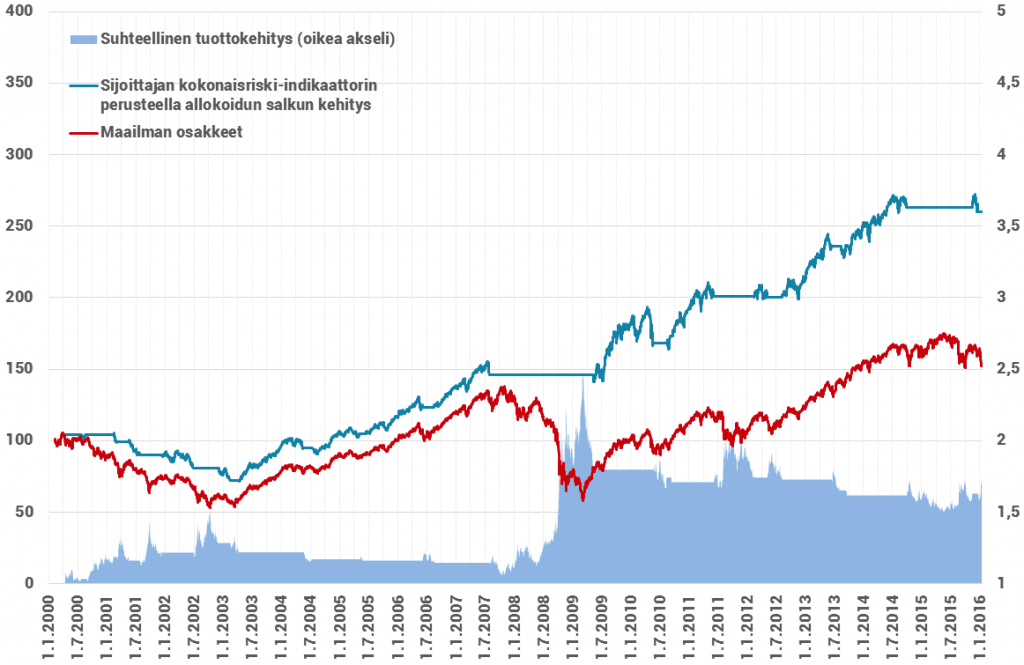

Historiallinen tuotto kokonaisriski-indikaattorillamme olisi ollut erinomainen, mikäli osakeallokaatiota olisi toteuttanut niin, että olisi myynyt osakkeet, kun riski-indikaattori on noussut nollan yläpuolelle ja ostanut ne takaisin, kun se laskee takaisin alle nollatason (huom! tuottohakuisimpien sijoittajien on usein kannattanut ostaa osakkeita, kun indikaattori on kääntynyt alas punaisella alueella). Alla olevassa kuvaajassa näkyy edellä kuvattua strategiaa noudattamalla saatu tuotto, mikäli sijoituskohteena olisi ollut maailman osakeindeksi ja nollatuottoinen käteinen. Kuvaajassa ei huomioida kaupankäyntikuluja, jotka olisivat jonkun verran tuottoa pienentäneet. Toisaalta siinä ei myöskään huomioida esimerkiksi korkotuottoa, joka olisi ollut saatavissa silloin, kun rahat ovat pois osakemarkkinoilta (tyypillisesti esimerkiksi korkean luottoluokituksen valtionlainat tuottavat riskien kasvaessa). Koska osto- ja myyntisignaaleja on kuitenkin verraten vähän (18 osakemarkkinoilta poistumissignaalia reilun 16 vuoden aikana), olisi korkotuotto kompensoinut kaupankäyntikulut moninverroin ja parantanut tuottoa entisestään.

Kokonaisriski-indikaattorin signaaleja seuraamalla olisi saavutettu 160 % kokonaistuotto vs. maailman osakkeiden osta ja pidä-strategialla saavutettu 51 % tuotto aikavälillä 1.1.2000-12.1.2016

Esimerkiksi viime kuukausina Kokonaisriski-indikaattori on pysytellyt valtaosin riskisellä punaisella alueella, vaikkakin kävi lyhyesti joulukuussa vihreällä tasolla markkinoiden odottaessa Euroopan keskuspankilta jälleen uutta massiivista elvytyspakettia, mikä näkyi ennen kokousta merkittävänä riskien alentumisena ja välittömästi sen jälkeen merkittävänä riskien nousuna (lue myös ajatuksemme sijoitusvuodelle 2016).

Sijoittaja.fi:n muut suositukset allokaatiokysymyksiin

Kokonaisriski-indikaattori ei huomioi monia muita allokaatioon vaikuttavia komponentteja kuten vaikkapa markkinoiden arvostustasoa, joka on hyvä pitkän aikajänteen osaketuottojen ennustaja. Esimerkiksi 2000-luvun alkupuolella osakemarkkinoiden lasku johtui pitkälti arvostuskuplan puhkeamisesta ja arvostustasojen palautumisesta realistisimmille tasoille. Toki tällöinkin riski-indikaattori oli osan ajasta selvästi koholla.

Toinen keskeinen allokaatioapuväline on Finanssiriski-indikaattorimme, joka mittaa riskejä hieman erilaisesta näkökulmasta, ja joka niin ikään olisi ennustanut hyvin suurimmat osakemarkkinoiden pudotukset. Kirjoitamme Finanssiriski-indikaattoristamme tarkemmin ensi viikolla. Valitettavasti sekin on kohonnut selvästi ja on aivan ”hälytysrajojen kynnyksellä”.

Ja vielä lopuksi klassinen muistutus siitä, ettei historiallinen tuotto ole tae tulevasta. On mahdollista, ettei Sijoittaja.fi:n kokonaisriski-indikaattori toimikaan jatkossa enää entiseen malliin ja on lähes varmaa, että virheellisiä signaaleja tulee myös jatkossa. Joka tapauksessa suurten tappioiden välttäminen on erittäin keskeistä pitkän aikavälin tuottojen kannalta. Uskomme Kokonaisriski-indikaattorimme antavan sijoittajille yhden helpon ja nopean vastauksen suurten tappioiden välttämiseksi. Uskomme myös itse vahvasti indikaattorin toimivuuteen ja hyödynnämme sitä keskeisesti omissa allokaatiopäätöksissämme.

Sijoittaja.fi:n Kokonaisriski-indikaattori ja muut riski- ja talousindikaattorit löytyvät jäsenillemme Markkinaympäristö-osiosta. Indikaattorien avulla sijoittaja saa helposti ja nopeasti kuvan riski- ja talousympäristöstä.