Oli sijoitussummasi mikä tahansa aloita sijoittaminen tekemällä suunnitelma. Uhraamalla hetken aikaa tavoitteiden, riskinsietokyvyn ja strategian miettimiseen itse sijoittaminen on helpompaa ja sijoitustoiminnan tuotto parempaa.

Aloita laatimalla sijoitussuunnitelma

Sijoitussuunnitelma on kokonaisvaltainen suunnitelma siitä, miten varallisuus sijoitetaan. Yksinkertainen sijoitussuunnitelma riittää alkuun, jotta se tulee tehtyä ja jotta sitä on helppo noudattaa. Huomioi suunnitelmassa ainakin nämä kolme asiaa:

- Sijoitusaika

- Henkilökohtainen riskinottohalukkuus

- Osaaminen ja ajankäyttö sijoitustoimintaan

Sijoitusaika

Sijoitusaika määrittää millä riskitasolla ja likviditeetillä varallisuus on sijoitettuna. Mikäli sijoitusaika on lyhyt (alle 1 vuosi), pääoma ei saisi hävitä. Tällöin sijoittajan vaihtoehdoiksi jäävät talletukset tai vastaavan riskitason rahastot. Vaatimus sille, miten nopeasti sijoitukset ovat nostettavissa, vaikuttaa myös sijoittajan vaihtoehtoihin. Esimerkiksi, jos sijoitusten on oltava nostettavissa milloin tahansa vuoden aikana, määräaikainen (12 kk:n) talletus ei tule kysymykseen.

Sijoitusajan ollessa pitkä aika ei aseta rajoituksia sijoitusten riskitasolle ja likviditeettille.

Henkilökohtainen riskinottohalukkuus

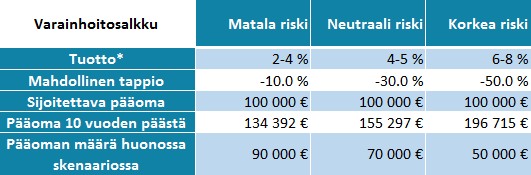

Oletko riskinottaja vai riskinkarttaja? Henkilökohtainen riskinsietokykysi vaikuttaa sijoitussuunnitelmaan. Puntaroi tappionsietokykysi ja tuottotavoitteesi välillä. Alla olevassa taulukossa on kolme sijoitussalkkua, joiden alkupääoma on 100 000 €. Pääoma 10 vuoden päästä kertoo, mihin alkupääoma nousee odotetulla tuotolla. Pääoman määrä huonossa skenaariossa kertoo, mihin sijoitussalkun arvo voi laskea markkinoiden romahtaessa. Riskinkarttaja valitsee matala riskisen salkun. Tuottotavoitteellinen sijoittaja korkean riskin sijoitussalkun.

*vuosittainen tuotto pitkällä aikavälillä

Osaaminen ja ajankäyttö sijoitustoimintaan

Sijoittajat usein yliarvioivat oman osaamisensa. Tällöin onnistumiset ruokkivat riskinottoa ja oman sijoitussuunnitelman noudattaminen unohtuu. Markkinatilanteen kääntyessä voitot kääntyvät nopeasti tappioiksi ja tappiot kasvavat. Sijoittajan kannatta myös miettiä, paljonko sijoitustoimintaan on käytettävissä aikaa ja minkälaiset työkalut ovat käytössä. Jos aikaa markkinan seurantaan on vähän, kannattaa rakentaa laajasti hajautettu osta ja pidä salkku ja/tai säästää tasaisesti.

Yksi tärkeimmistä sijoitusneuvoista on: älä sijoita kohteeseen, jota et ymmärrä. Jos et tiedä sijoituskohteen riskeistä, etkä ymmärrä, mistä tuotto syntyy, älä sijoita kyseiseen instrumenttiin.

Mitä seuraavaksi?

Oletetaan, että olet pohtinut yllä olevia kysymyksiä ja päätynyt siihen, että sijoitusaikasi on yli 10 vuotta, riskinottohalukkuutesi on neutraali ja aikaa markkinoiden seurantaan vähän. Seuraavaksi sinun pitää rakentaa sijoitussalkku. Lue tästä miten se tehdään.

Muista, että sijoittamatta jättämiselläkin on kustannuksensa. Pankkitilillä nollakorolla lojuva sijoitussumma pienenee vuosittain inflaation verran. Osakemarkkinoiden keskimääräisellä tuotolla 100 000 euron varallisuus kasvaa korkoa korolle ilmiön vuoksi 10 vuodessa noin 200 000 euroon.

Mikäli sinulla on merkittävä varallisuus tai edustat instituutionaalista sijoittajaa kannattaa harkita varainhoidon kilpailutusta asiantuntijan kanssa. SFR Advisors tekee varainhoitajien kilpailutuksia. Lue SFR Advisorsin artikkelista mitä ottaa huomioon varainhoitajan kilpailutuksessa.